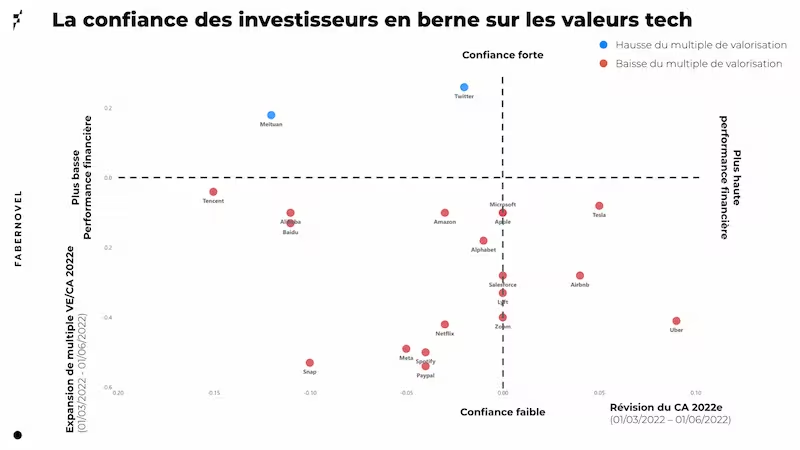

Dans un contexte géopolitique et économique qui s’est encore tendu, les valeurs technologiques continuent leur chute en bourse. Avec une baisse de 14% de l’indice Fabernovel (vs le S&P500 en baisse de 5%), les valeurs technologiques accentuent leur recul par rapport au trimestre précédent. Elles sous-performent une nouvelle fois, en perdant en valeur l’équivalent de la capitalisation boursière d’Amazon soit 1600 milliards de dollars du 1er mars au 1er juin 2022. Ce constat est le même sur tous les secteurs : le manque de visibilité conjoncturelle a continué d’éroder la confiance des investisseurs à l’exception cependant du secteur de l’énergie qui continue sa revalorisation avec une hausse de la capitalisation boursière du secteur de 19% — Saudi Aramco était d’ailleurs repassé quelques semaines devant la première capitalisation mondiale Apple.

« La publication de chiffres mitigés sur ce trimestre notamment en termes de profits de la part des géants de la tech comme Amazon ou Meta laisse penser que ces modèles atteignent certaines limites. Meta s’éloigne encore un peu du quatuor de tête — Apple, Microsoft, Alphabet, Amazon — de notre indice. Un déclassement que l’on voyait poindre depuis un certain temps » précise Axelle Ricour-Dumas, directrice stratégie corporate chez Fabernovel.

Pour la première fois depuis la création de sa plateforme de streaming il y a 10 ans, Netflix a compté une perte nette de 200,000 de ses abonnés et anticipe une tendance qui va s’accentuer avec une perte nette de 2 millions de clients lors du prochain trimestre. Même si la fermeture début mars de son service en Russie a affecté le géant de la Tech, le problème reste plus complexe. En effet, le contexte économique actuel, la montée en puissance de ses concurrents, l’atteinte d’un palier en termes de nombre d’abonnements et le manque d’innovation de Netflix ont mené à cette situation.

Après ce premier trimestre 2022 compliqué, Netflix décide de réagir pour chercher d'autres leviers de croissance à court-terme et faire évoluer son offre. Avec la potentielle introduction d'un nouveau format d’abonnement moins cher, financé en partie par de la publicité, Netflix vise à aller chercher de nouveaux clients. Le groupe expérimente aussi au Chili, Pérou et Costa Rica une option payante qui permettrait de partager son compte en dehors du foyer en accord avec les conditions générales de vente de l’entreprise. C’est aussi l’opportunité évidente pour Netflix d’ajouter une ligne de revenu supplémentaire.

« Ces changements ne sont que court-termistes. Pour innover de manière structurelle, Netflix pourrait s'inspirer de la stratégie d'autres GAFA comme Microsoft et Amazon en se diversifiant autour de nouveaux services (Netflix games, musique…) ou en se recentrant sur la création d'un vrai contenu éditorial à l'instar de Disney+ » commente Cyril Vart, exécutif vice président de Fabernovel, et auteur d’une tribune dans L’Usine Digitale sur le sujet intitulée “Netflix doit-il trouver son Karl Lagerfeld de l’édition ?”.

Avec le retour des activités et du travail en physique, Uber a vu son marché historique repartir à la hausse de 35% (et de +58% en réservation de mobilité douce) par rapport au premier trimestre de l’année précédente. Uber a signé au T1 2022 l’un des meilleurs trimestres de son histoire en battant les prévisions des analystes avec un revenu en hausse de 136% par rapport à l’année précédente. Uber a su construire son revenu autour de différents axes de croissance (fret, mobilité, livraison…) tout en consolidant ses actifs technologiques ce qui lui a permis de continuer à se développer lors de la période Covid et à s’imposer aujourd’hui face à des concurrents mono business-model comme Lyft. Ces bons résultats du trimestre sont effectivement liés à ses activités de fret qui ont quintuplé en seulement un an et représentent désormais près de 27% de son revenu quand la mobilité compte pour 37% et la livraison pour 36%.

« Si Uber arrive à ubériser à présent ce nouveau marché du fret mondial qui représente 3 500 milliards de dollars, on peut s’attendre à une envolée de sa valorisation qui était jusqu’à présent basée sur son marché historique de transport de personnes 8 fois plus petit » analyse Pierre Gonnet, analyste chez Fabernovel et co-auteur de cette étude.

Si Amazon s’est développé de manière horizontale, il a aussi opéré une stratégie verticale en intégrant petit à petit l’ensemble de la chaîne de valeur environnant son écosystème (logistique, infrastructure…) pour pouvoir s’emparer des marges et maîtriser la qualité à chaque niveau.

Cependant, ce modèle intégré lui impose également d’assumer les impacts négatifs (inflation, augmentation du prix de l’énergie et du transport, baisse du pouvoir d’achat…) qui pourraient survenir à tous les niveaux de la chaîne. Ce modèle à la fois global et direct-to-consumer d’Amazon a donc été directement impacté. Avec le retour des achats en magasin, les problèmes de supply-chain et l’inflation, Amazon a signé son premier trimestre depuis 2015 avec une perte de 3.8 milliards de dollars. La pression de l’inflation a imputé environ 2 milliards de dollars de dépenses supplémentaires pour Amazon. Le management d’Amazon a annoncé vouloir améliorer la gestion de leurs coûts : l’entreprise commence déjà à louer ses entrepôts vides mais aussi à demander un effort de ses clients avec l’augmentation en février du tarif de Prime. Amazon a également répercuté une partie de ses coûts sur les marchands en augmentant ses frais de +5% pour couvrir l’inflation et le prix de l’essence pour la première fois de son histoire.

Alors que la précédente édition des GAFAnomics Quarterly annonçait une année 2022 compliquée pour les entrées en bourse, la tendance se confirme au premier trimestre : le volume et la valeur des entrées en bourse dans le monde dévissent respectivement de 46% et 51% par rapport au premier trimestre 2021 et descendent presque aux niveaux du début de l’ère Covid. Il y a fort à parier que les grosses entrées prévues cette année soient repoussées comme pour la Fintech Chime ou la nouvelle pépite de la Foodtech Impossible Food.

« L’argent disponible dans la trésorerie des entreprises va faire la différence dans ce contexte de baisse des valorisations. Nous allons passer d’une stratégie de croissance à tout prix à une stratégie d’efficacité opérationnelle. Les startups qui vont reporter leur entrée en bourse cette année devront se concentrer sur leur profitabilité, lever des fonds ou se faire racheter, souvent à des valeurs dépréciées. C’est le black friday avant l’heure pour les géants de la tech qui risquent de continuer à s’en donner à coeur joie » conclut Pierre Gonnet, analyste chez Fabernovel et co-auteur de cette étude.

*L’échantillon étudié sur les résultats financiers du premier 2022 ainsi que sur la période du 01/03/2022 au 01/06/2022 pour les valorisations de : Apple, Alphabet, Alibaba, Amazon, Baidu, Facebook, Lyft, Microsoft, Meituan, Netflix, Tesla, Paypal, Salesforce, Snap, Spotify, Square, Twitter, Tencent, Uber, Zoom